不久前发布的《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)( 点击此处查看政策原文 ),已于2018年7月1号开始实施,《办法》做了很多接地气的规定,大大方便了我们的日常工作,一起来看看吧。

发票时间要求

企业应在当年度企业所得税法规定的汇算清缴期结束前取得税前扣除凭证。

进一步明确了当年发生的费用没有取得发票,在次年汇算清缴结束前取得也可以在企业所得税前扣除。但是要暂估入账。

例如:2017年12月支付的货物运输费用价税合计10万,一直未取得发票,估计2018年4月份取得。

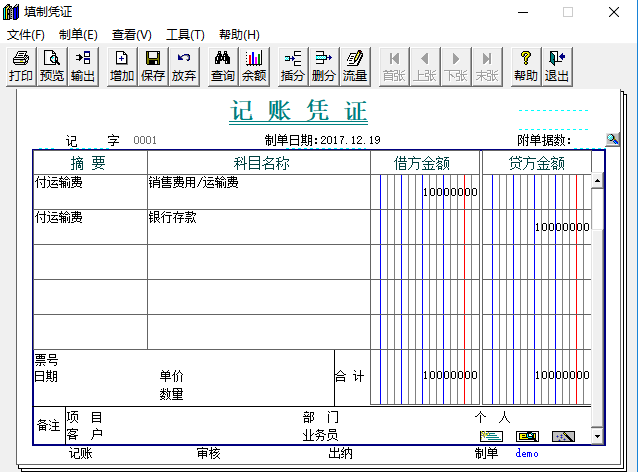

想在2017年税前扣除,在12月支付费用的时候应该暂估入账,如下图所示。根据新《办法》的规定,2018年4月份也就是汇算清缴前取得发票也可以税前扣除。

内部凭证要求

对方为依法无需办理税务登记的单位或者从事小额零星经营业务的个人,其支出以税务机关代开的发票或者收款凭证及内部凭证作为税前扣除凭证,收款凭证应载明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

小额零星经营业务的判断标准是个人从事应税项目经营业务的销售额不超过增值税相关政策规定的起征点。

简单来说,就是支付的费用,对方应交增值税的,必须取得发票;对方无需交增值税的,凭发票以外的其他外部凭证也是可以扣除的。但要注意:

1.这种无发票业务不要成为常态,并且要合情合理,能够解释清楚;

2.这种业务金额不能太大。增值税按次纳税的,为每次(日)销售额300-500元以下是免税的。

不合格发票要求

汇算清缴期结束后,税务机关发现企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证并且告知企业的,企业应当自被告知之日起60日内补开、换开符合规定的发票、其他外部凭证。

虽然规定越来越人性化,当发票有问题时,给予60天的改正期。但是在业务发生时也要尽量保证发票的真实有效性,以免带来不必要的麻烦。

不能换开发票的要求

企业在补开、换开发票、其他外部凭证过程中,因对方注销、撤销、依法被吊销营业执照、被税务机关认定为非正常户等特殊原因无法补开、换开发票、其他外部凭证的,可凭以下资料证实支出真实性后,其支出允许税前扣除:

(一)无法补开、换开发票、其他外部凭证原因的证明资料(包括工商注销、机构撤销、列入非正常经营户、破产公告等证明资料);

(二)相关业务活动的合同或者协议;

(三)采用非现金方式支付的付款凭证;

(四)货物运输的证明资料;

(五)货物入库、出库内部凭证;

(六)企业会计核算记录以及其他资料。

当对方是非正常户时,前三项为必备资料,所以采用非现金方式支付的付款凭证尤为重要,也就是说如果当时购买原材料采用的现金支付,不管其他资料多“充分”都无法税前扣除。

使用单位银行账户、单位账户的微信、支付宝支付,不算现金方式支付;但使用员工个人账户、微信、支付宝支付,会被认为现金方式支付。

但不怕一万,就怕万一,规范公司的付款流程,建议以后业务往来尽量使用对公账户转账的方式。

税前扣除讲究的是真实性、合法性、相关性原则,对于业务真实发生,发票凭证合法的经济业务,只要不违背现金管理规定的,当对方是正常户时,用现金支付也是能税前扣除的。当然,随着支付手段的不断创造,对现金支付的管理也会越来越严。我们还是尽早规划,早做安排。