关于500万元以下固定资产一次性扣除的账务处理及涉税操作,可为是“老生常谈”了,但是服宝还是碰到不少萌新在问 相关的问题,比如说: 公司购买的10万元的设备能否直接记账,一次性计入成本费用? 我公司去年采购设备花了30万,前不久听人说可以在税前一次性扣除,我要怎么做才能享受政策呢? 01

参考政策

说了这么多,那什么是500万以下固定资产一次性扣除政策呢?

根据《财政部 税务总局关于设备器具扣除有关企业所得税政策的通知》(财税〔2018〕54号)及《国家税务总局关于设备器具扣除有关企业所得税政策执行问题的公告》(国家税务总局公告2018年第46号)规定:

企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

02

账务处理

对于享受一次性扣除政策的固定资产的账务处理,通常存在以下误区:

误区一:直接记账,一次性计入成本费用

有人认为,既然税收政策允许在计算应纳税所得额时一次性扣除,那么相应的,会计记账的时候也可以一次性计入成本费用,就如同报销一笔差旅费或者办公用品那样。如此记账也简单,还不用进项纳税调整,连每月的折旧都不用再计提了,岂不美哉~

然而,会计们应该知道,固定资产为了管理的需要,需要建立固定资产管理台账和建立固定资产卡片的,资产台账和账面的资产总额应是一样的,虽然一次性计入成本了,但是该项资产毕竟属于固定资产,还是需要按照固定资产进行管理的,就会造成资产台账和财务账固定资产总额不一致的状况。显然,这种处理虽然简单,但不符合会计准则的规定,忽视了有关固定资产管理的规定,存在对资产管理的随意性,造成资产管理前后政策不一,给财务管理带来税务风险。

误区二:计入固定资产,然后一次性全部折旧

既然要进行固定资产管理,那么我在购进时,先计入固定资产,然后同时全额计提折旧行不行呢?

这种方法避免了上面那种方法会计处理的缺点,资产台账和财务账也能一致,纳税申报方面也无需进行一些纳税调整,在会计处理上也没有什么后续的管理麻烦。

但是,这种会计处理方法虽然符合资产的定义,并在账簿上反应了资产原值,但是一项资产当月全部计提折旧不符合资产管理的会计原则,也和新增的固定资产当月不计提折旧,下月计提折旧的折旧原则相悖。再说了,会计上也没有一次性全额计提折旧这种处理方法。

正确姿势

购买的符合固定资产定义的资产,该怎么记账还是怎么记账,该分几年折旧的还是分几年折旧。不必因为税法的规定而影响会计记账原则。

必须明白,会计归会计、税法归税法,虽然二者因为规定的不同会造成税会差异,那也只是纳税申报调整的问题。

案例:假设甲公司是一般纳税人,2019年6月18日时购进了一台生产机器,不含税价为90万元,取得增值税专用发票。改设备预计可以使用3年,预计净残值为0,按直线法提及折旧。

按正确姿势进行会计处理:

1、购进时

借:固定资产 60万元

应交税费——应交增值税(进行税额) 7.8 万元

贷:银行存款 67.8万元

2、计提折旧:

月折旧额=90/(3*12)=2.5万元。

自购买固定资产的次月,也即是2019年7月开始,每月计提折旧2.5万元。

借:制造费用 2.5万元

贷:累计折旧 2.5万元

纳税调整

如果企业选择享受固定资产一次性扣除政策,在企业所得税季度预缴申报时就可以享受该项政策。

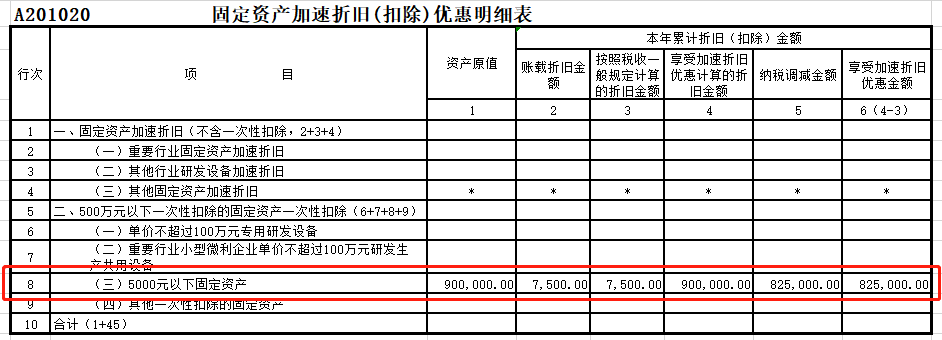

沿用上述案例,甲公司在2019年第3季度填写企业所得税预缴申报表时,填写《A201020 固定资产加速折旧(扣除)优惠明细表》。具体调整如下:

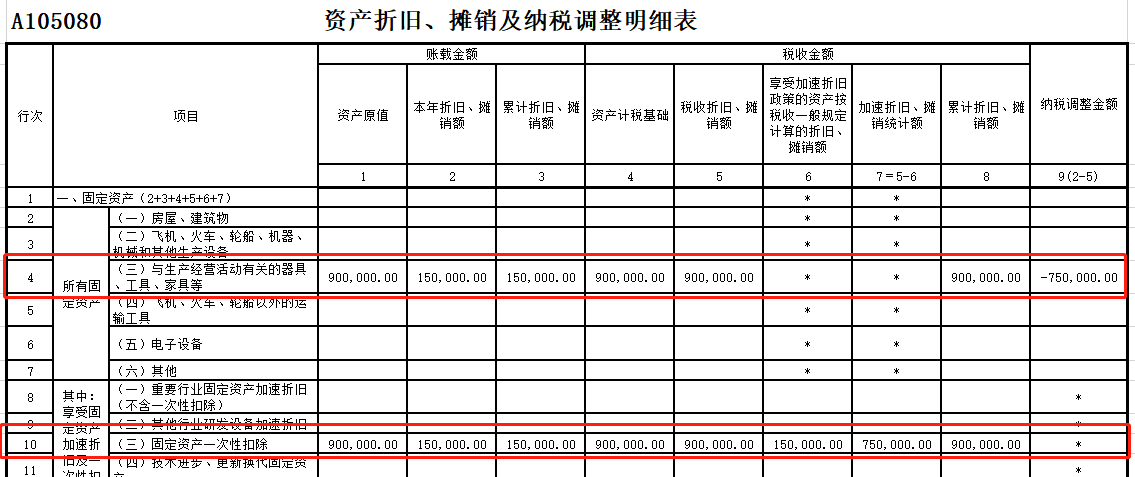

即使在企业所得税季度预缴时未做调整处理,等到办理年度汇缴时依然还可以做出调整,填写《A105080 资产折旧、摊销及纳税调整明细表》,具体调整如下:

04

更多政策涉税问题解答

Q1、是所有企业都可以适用“固定资产一次性扣除”规定的优惠政策吗?有没有时间期限?

A1:本条优惠政策没有行业或规模等限制,所有企业都适用,政策执行时间是2018年1月1日至2020年12月31日。

Q2:设备、器具是指什么?

A2:设备、器具,是指除房屋、建筑物以外的固定资产。

Q3、新购进的设备、器具中“新”如何理解?

A3:“新购进”中的“新”字,只是区别于原已购进的固定资产,不是规定非要购进全新的固定资产,使用过的旧的固定资产也可以。

Q4:一次性扣除的时点如何确定?

A4:企业所得税法实施条例规定,企业应当自固定资产投入使用月份的次月起计算折旧。固定资产一次性税前扣除政策仅仅是固定资产税前扣除的一种特殊方式,因此,其税前扣除的时点应与固定资产计算折旧的处理原则保持一致。固定资产在投入使用月份的次月所属年度一次性税前扣除。比如,某企业于2018年12月购进了一项单位价值为300万元的设备并于当月投入使用,则该设备可在2019年一次性税前扣除。

Q5:购进的形式有哪些?单位价值如何确定?

A5:购进,包括以货币形式购进或自行建造,其中以货币形式购进的固定资产包括购进的使用过的固定资产;以货币形式购进的固定资产,以购买价款和支付的相关税费以及直接归属于使该资产达到预定用途发生的其他支出确定单位价值,自行建造的固定资产,以竣工结算前发生的支出确定单位价值。

Q6:固定资产购进时点如何确认?

A6:固定资产购进时点按以下原则确认:以货币形式购进的固定资产,除采取分期付款或赊销方式购进外,按发票开具时间确认;以分期付款或赊销方式购进的固定资产,按固定资产到货时间确认;自行建造的固定资产,按竣工结算时间确认。

Q7、单位价值不超过500万元如何来理解?

A7:“单位价值“是一个、一台、一辆、一套等的价值,小于等于500万元。

Q8、500万元是不含增值税价格,还是含增值税价格?

A8:这个不能这么简单的理解购进的固定资产是含税还是不含税,具体看企业的实际情况,如果企业是一般人,其取的扣税凭证符合规定且该一般人按规定进行了勾选认证抵扣了进项税额,那么该固定资产的价格就是不含增值税的;如果其取得的是普通发票或取得了扣税凭证不符合规定或符合规定该纳税主动放弃抵扣的,则该固定资产的价格就是含增值税的。小规模纳税人购进固定资产不得抵扣,该固定资产的价格就是含增值税的。再或者纳税人购进免税的固定资产,则该固定资产就是取得的发票票面价格。

Q9:购入设备的设备基础工程款、安装费、运输费等是否可以一次性扣除呢?

A9:可以。《企业所得税法实施条例》第五十八条,固定资产按照以下方法确定计税基础:(一)外购的固定资产,以购买价款和支付的相关税费以及直接归属于使该资产达到预定用途发生的其他支出为计税基础;(二)自行建造的固定资产,以竣工结算前发生的支出为计税基础;

不能将设备单独一次性扣除,还要让附加的土建费、安装费、运输费等保留正常提折旧处理。因此是全部计入固定资产计税基础的都要适用一次性扣除政策。

Q10:企业是否可以不选择一次性扣除优惠政策呢?

A10:可以不选择,“54号文”规定,允许一次性计入当期成本费用在计算应纳税所得额时扣除。用词是允许,不是应当。纳税人可以根据自身生产经营需要,可选择适用优惠政策,也可以选择放弃优惠政策。

Q11:一次性税前扣除是否包括设备等的净残值一起扣除呢?

A11:是的,包括净残值。

Q12:企业预缴申报企业所得税时是否可以适用这个优惠政策?

A12:可以,《国家税务总局关于发布修订后的<企业所得税优惠政策事项办理办法>的公告》(国家税务总局公告2018年第23号)规定,固定资产加速折旧或一次性扣除预缴享受。

Q13:2018年汇算时一次性税前扣除优惠政策是否需要备案?

A13:不需要。《国家税务总局关于发布修订后的<企业所得税优惠政策事项办理办法>的公告》(2018年23号公告规定)规定,2017年度企业所得税汇算清缴及以后年度企业所得税优惠事项原备案资料全部作为留存备查资料,保留在企业,以备税务机关后续核查时根据需要提供。

Q14:固定资产一次性扣除政策主要留存备查资料有哪些?

A14:企业按照《国家税务总局关于发布修订后的〈企业所得税优惠政策事项办理办法〉的公告》(国家税务总局公告2018年第23号)的规定办理,主要留存备查资料如下:

(一)有关固定资产购进时点的资料(如以货币形式购进固定资产的发票,以分期付款或赊销方式购进固定资产的到货时间说明,自行建造固定资产的竣工决算情况说明等);

(二)固定资产记账凭证;

(三)核算有关资产税务处理与会计处理差异的台账。